Sommaire

Analyse des conditions de la Fed et paramètres des loyers :

Le nouvel indice d’inflation de la Fed montre un fort ralentissement des loyers, ce qui prépare le terrain pour un revirement de la Fed.

Il faut que deux choses se produisent pour que la Fed cesse ses hausses et pivote (ou une seule si la Fed devait relever son objectif d’inflation, ce qui se produira mais pas avant plusieurs années, comme Powell l’a admis lui-même la semaine dernière) :

- Premièrement, le marché du travail doit s’affaiblir de manière décisive, le rythme de l’augmentation mensuelle de la masse salariale et les salaires horaires devant baisser de manière drastique ;

- Deuxièmement, l’inflation doit chuter fortement en glissement annuel et, au pire, s’aplatir séquentiellement.

En ce qui concerne la première, nous y sommes presque.

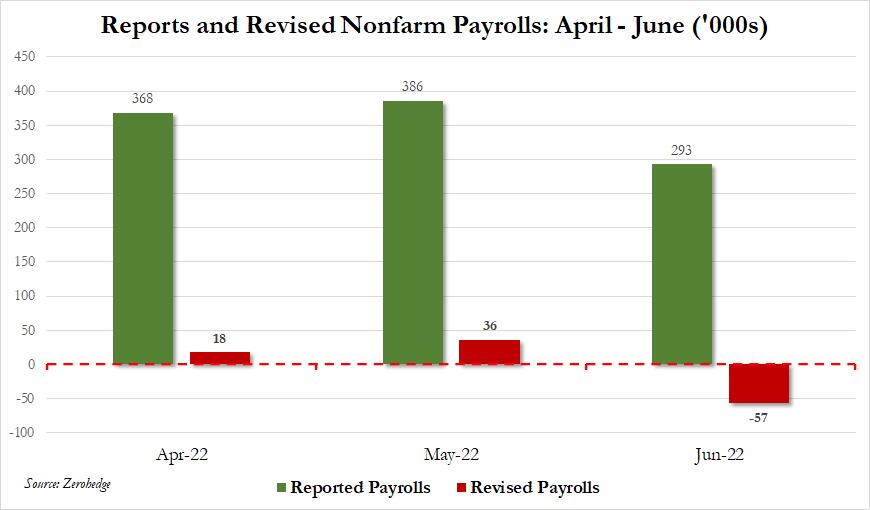

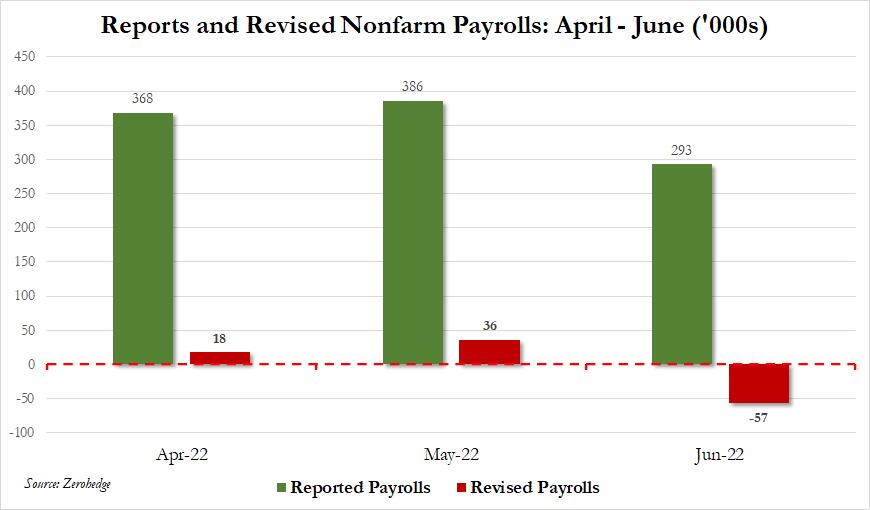

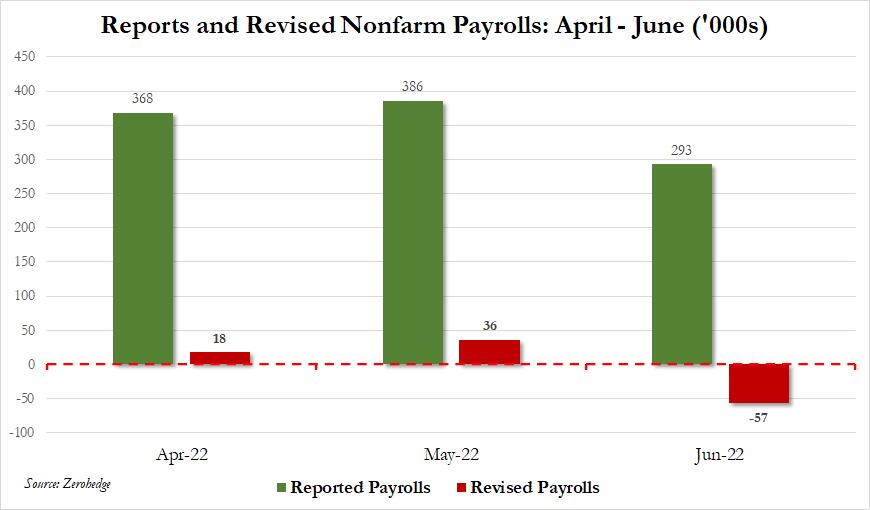

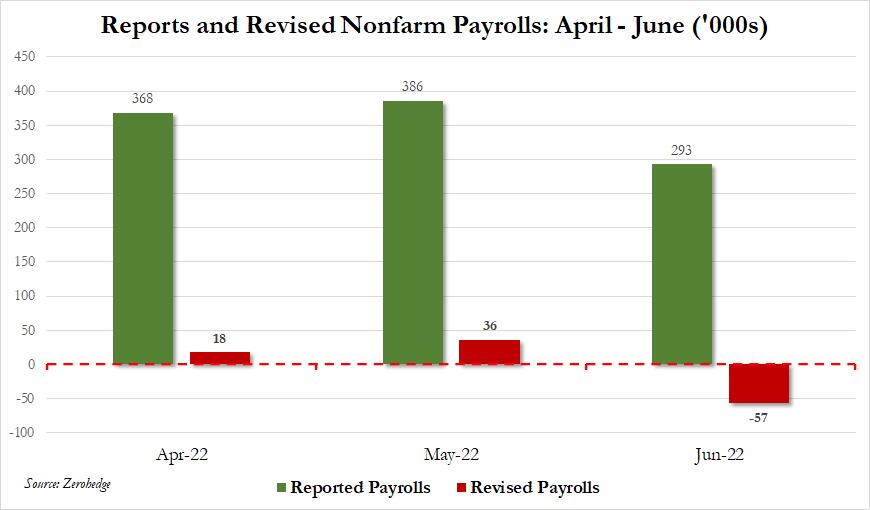

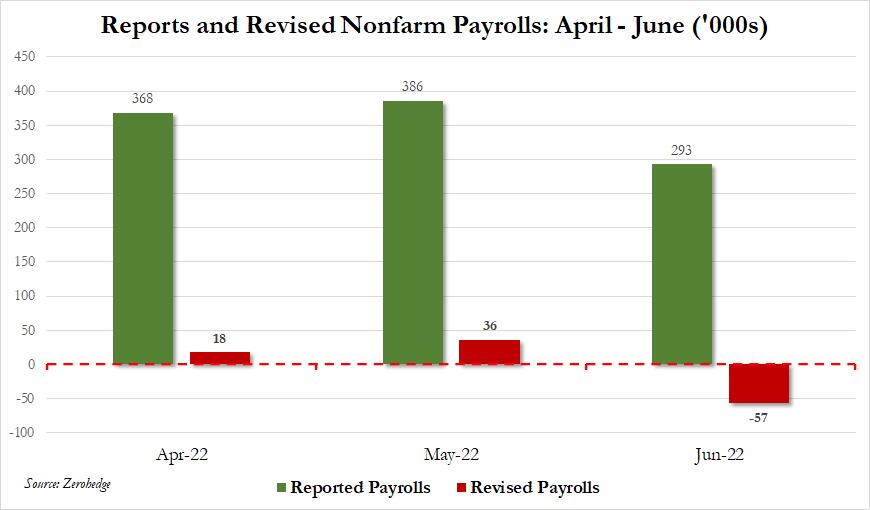

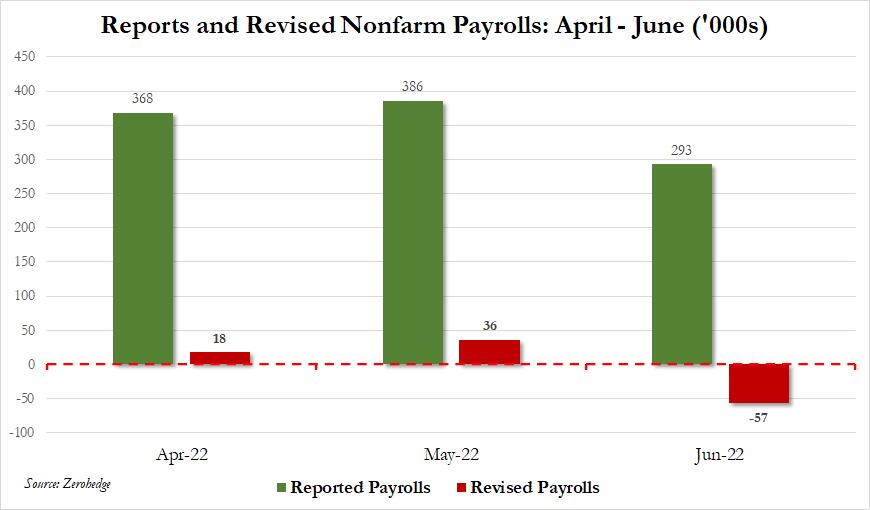

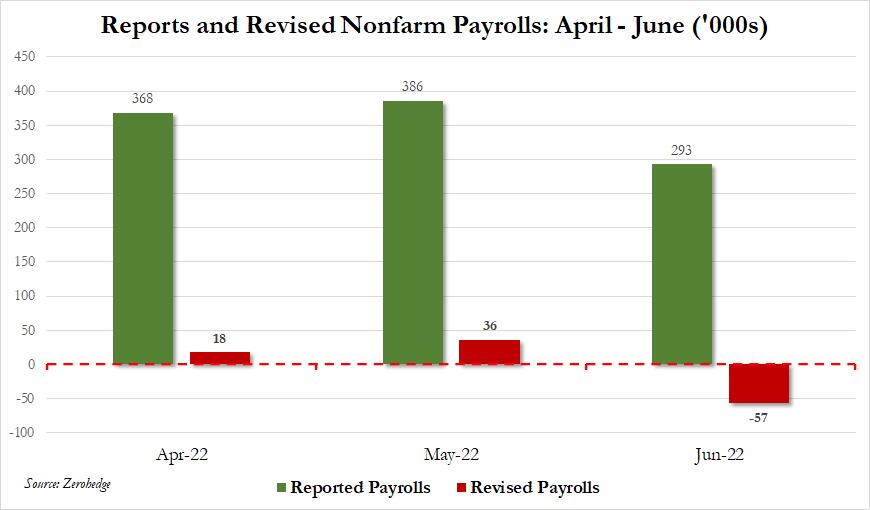

Rappelez-vous que, comme nous l’avons signalé la semaine dernière, la Fed de Philadelphie avait effectivement révisé ce qui, selon le BLS, était un gain de 1,1 million d’emplois à seulement 10 500 emplois, ce qui signifie que la Fed disposait de données erronément surévaluées, sans doute politisées, lorsqu’elle a déclenché sa vague de hausses de taux de 75 pb en juin… qui s’est produite juste au moment où le nombre d’emplois de juin est devenu négatif.

Quelques jours après notre rapport, les politiciens ont également pris le train en marche, le sénateur de Floride Rick Scott écrivant une lettre au commissaire du BLS William Beach, notant que Biden a utilisé les données de son agence pour soutenir son programme et ses politiques.

« Pendant la majeure partie de sa présidence, alors que l’économie américaine était en difficulté et qu’une inflation record a infligé une douleur historique aux familles et aux petites entreprises du pays, le président Joe Biden s’est constamment vanté de la croissance de l’emploi », a écrit M. Scott.

Ajoutant que « maintenant, grâce au bon travail des analystes de la Federal Reserve Bank of Philadelphia, nous savons que le BLS a déclaré de manière inexacte la création de plus d’un million d’emplois, et qu’une grande partie de ce que le président Biden a revendiqué comme les réalisations économiques de son administration est un mensonge. »

WRONG BY A MILLION JOBS. THIS IS OUTRAGEOUS.@JoeBiden‘s admin has been lying to the American people about our economy to prop up his failed agenda & I won’t stand for it. I’m requesting an immediate meeting with the head of @BLS_gov. WE NEED ANSWERS NOW! pic.twitter.com/OKwsiYSoER

— Rick Scott (@SenRickScott) December 16, 2022

Traduction : « FAUX D’UN MILLION D’EMPLOIS. C’EST SCANDALEUX. L’administration de Joe Biden a menti au peuple américain au sujet de notre économie afin de soutenir son programme raté et je ne le supporterai pas. Je demande une réunion immédiate avec le chef du @BLS_gov. NOUS AVONS BESOIN DE RÉPONSES MAINTENANT ! ».

Aujourd’hui, même Bloomberg, qui est traditionnellement pro-Biden, a admis que la Fed « pourrait surveiller les mauvaises données sur l’emploi ».

Traduction : « La Fed de Philadelphie a déclaré que la variation de l’emploi de mars à juin 2022 était nettement inférieure dans 33 États et DC par rapport aux estimations actuelles que la Fed et le reste d’entre nous, regardons du BLS. Si les chiffres de la Fed de Philadelphie sont exacts, et il n’y a aucune raison de penser le contraire, la politique de taux d’intérêt de la Fed, qui est largement basée sur la croissance de l’emploi, pourrait être sérieusement erronée. Le résultat d’un chômage plus élevé et d’une croissance plus lente en 2023 que les estimations de la Fed ; un pivot plus rapide et une offre de risque plus tôt en 2023 que les projections de la Fed. »

… Assurant que ce n’est plus qu’une question de temps avant que le BLS soit forcé d’admettre que ses données étaient « erronées » (évitons de les appeler « truquées » et « manipulées » pour l’instant) et de déclencher une réévaluation spectaculaire de l’état réel de l’économie lorsque la Fed était occupée à augmenter les prix.

D’accord, l’emploi est peut-être sur le point de s’effondrer, mais qu’en est-il de l’inflation : n’est-elle pas encore très élevée et ne donne-t-elle pas à la Fed une couverture suffisante pour maintenir une politique restrictive pendant les mois à venir ? Eh bien, non !

Rappelez-vous qu’en octobre, nous avons expliqué que lorsqu’il s’agit de mesurer l’inflation, la Fed examine des données inexactes et périmées, le résultat de l’inflation des logements et des loyers équivalents à ceux des propriétaires – la plus grande partie du panier de l’IPC – ayant un retard de 9 à 12 mois sur ce qui se passe réellement sur le marché du logement.

En effet, comme nous l’avons dit dans « Pourquoi le CPI fait la même énorme erreur qu’il y a un an », le moment de paniquer face à la flambée des loyers était il y a un an – comme nous l’avons fait en septembre 2021 – mais pas la Fed qui était occupée à répandre la fausse propagande selon laquelle l’inflation était transitoire (elle ne l’était pas, et c’est pourquoi la Fed cherche désespérément à déclencher une récession maintenant pour court-circuiter à la fois l’inflation et la spirale salaires-prix).

Puisque tout ce qui s’est passé cette année, c’est que le BLS a finalement rattrapé la réalité d’il y a 6 à 9 mois, lorsque les loyers et les prix des maisons étaient effectivement en train de monter en flèche… pendant ce temps, les loyers réels sont en train de chuter brusquement dans tout le pays alors que les États-Unis glissent vers la récession.

The time to panic about soaring rent was a year ago… as we did here, but not the Fed.

— zerohedge (@zerohedge) October 13, 2022

Now BLS has just caught up to reality 6-9 months ago. Meanwhile real life rents are finally fading https://t.co/sJtLFdfvND pic.twitter.com/sjJqpCB6Gt

Traduction : Le moment de paniquer face à la flambée des loyers était il y a un an… comme nous l’avons fait ici, mais pas la Fed. Maintenant, la réalité rattrape le BLS – il y a 6 à 9 mois. Pendant ce temps, les loyers réels s’estompent enfin.

Nous avons également déclaré que, toutes choses égales par ailleurs, « la Fed se rendra compte qu’elle s’est trop engagée dans un marché immobilier qui a atteint son sommet à un moment donné au cours de l’été 2023. D’ici là, cependant, l’économie sera en chute libre et la banque centrale sera en train de planifier son prochain stimulus massif car, comme nous l’avons dit en janvier, rien ne change vraiment. »

Ce qui nous amène au sujet d’aujourd’hui : alors que d’une part la Fed de Philadelphie a fourni à Jerome Powell et au BLS l’échappatoire dont ils avaient besoin pour admettre que le marché de l’emploi était bien plus faible que prévu (parce qu’il ne fallait surtout pas que cela serve à donner une fausse image de la force économique avant les élections de mi-mandat), c’est la Fed de Cleveland qui a fourni cette semaine une « rationalisation » de l’impression d’inflation élevée persistante.

Voici ce qui s’est passé :

Afin de mettre discrètement de côté le célèbre et inexact Owners Equivalent Rent (qui est basé sur les données de tous les locataires, et pas seulement des nouveaux locataires, et qui inclut des reconductions de loyers historiques), des chercheurs de la Federal Reserve Bank of Cleveland et du Bureau of Labor Statistics ont construit un indice qui est basé uniquement sur les baux des locataires qui ont récemment emménagé – un raccourci destiné à éviter le décalage traditionnel dans les mesures de loyers historiques de l’IPC – et l’ont comparé à la mesure conventionnelle qui considère la moyenne des loyers de tous les locataires, à savoir :

Nous créons de nouveaux indices à partir des microdonnées sur les loyers du Bureau of Labor Statistics (BLS) en utilisant une méthodologie d’indice des loyers répétés et nous montrons que cet écart s’explique presque entièrement par les différences de croissance des loyers des nouveaux locataires par rapport à la croissance moyenne des loyers de tous les locataires.

L’inflation des loyers des nouveaux locataires est supérieure de quatre trimestres à l’inflation officielle des loyers du BLS. Comme le loyer est la composante la plus importante de l’indice des prix à la consommation, cela a des implications pour notre compréhension de la dynamique de l’inflation globale et pour guider la politique monétaire.

Les chercheurs ont cité un débat en cours sur la question de savoir si les chiffres de l’inflation doivent utiliser des données sur le logement basées sur l’ensemble du marché locatif ou uniquement sur les nouveaux locataires. Les premières couvrent l’expérience financière d’un éventail beaucoup plus large de personnes, tandis que les secondes sont plus à même de saisir les derniers changements dans les prix du marché.

Voici une représentation visuelle de la raison pour laquelle l’indice de répétition des nouveaux locataires est bien plus précis que l’indice « tous locataires », du moins lorsqu’il est comparé à des indices basés sur le marché tels que Zillow et Apartment List :

Les résultats de l’étude de la Fed de Cleveland ne choqueront personne, montrent que l’indice des nouveaux locataires, qui culmine à environ 12 %, est en chute libre. Les chercheurs ont également « découvert » ce que nous avions déjà dit l’été dernier, à savoir qu’il existe un décalage de 12 mois pour les données « tous locataires », ce qui explique pourquoi la Fed se trompe toujours autant lorsqu’il s’agit de déterminer les points d’inflexion ; en résumé, les données sur les nouveaux locataires ont tendance à devancer d’environ un an les mesures du logement du BLS dans l’indice des prix à la consommation (en d’autres termes, il s’agit d’une approximation précise des données en temps réel), tandis que pour la mesure « tous locataires », l’écart est d’environ un trimestre.

Certes, les chercheurs de la Fed de Cleveland n’ont rien découvert de nouveau (nous avons déjà beaucoup écrit sur ce sujet il y a deux mois, lorsque nous avons exposé les idées de Goldman sur la question dans « This Is What Goldman Thinks True Rent Inflation Is », ils ont simplement codifié ce que tout le monde savait déjà et, plus important encore, il y a maintenant un point de référence sur lequel Powell pourra s’appuyer s’il doit expliquer pourquoi l’inflation est bien inférieure à ce que l’IPC révèle.

Pour cette seule raison, les éloges de la communauté des économistes de carrière ont été rapides et furieux : le nouvel indice construit par les équipes de la Fed et du BLS (mais en réalité par Goldman) : « pourrait être le nouvel indicateur d’inflation le plus important » actuellement, a déclaré Joseph Politano d’Apricitas Economics.

Researchers at the BLS and Cleveland Fed released a data series today that might be the single most important new inflation indicator—and I don’t say that lightly.

— Joey Politano 🏳️🌈 (@JosephPolitano) December 19, 2022

Introducing the New Tenant Repeat Rent Index—a new way of tracking housing inflation 🧵 pic.twitter.com/QU42dbQnhz

Traduction : Les chercheurs du BLS et de la Fed de Cleveland ont publié aujourd’hui une série de données qui pourrait être le nouvel indicateur d’inflation le plus important – et je ne dis pas cela à la légère. Présentation du nouvel indice des loyers répétés des locataires – une nouvelle façon de suivre l’inflation du logement.

D’autres, comme Adam Ozimek de Modeled Behavior (qui n’a jamais lu non plus le rapport original de Goldman sur lequel est basé le rapport de la Fed de Cleveland), ont déclaré que le document actualisé du BLS/Fed sur les loyers du marché par rapport aux loyers moyens est « sans doute le document le plus important au monde ».

Updated BLS/Fed paper market rents vs average rents using actual CPI data. Arguably most important paper in the world rn. However, they don’t answer the most important question: what is the gap between the LEVEL of market rents vs LEVEL of average rents. https://t.co/jvSYq2cwC5

— Adam Ozimek (@ModeledBehavior) December 20, 2022

Traduction : « Loyers du marché papier actualisés BLS/Fed par rapport aux loyers moyens utilisant les données réelles de l’IPC. Sans doute le document le plus important au monde. Cependant, ils ne répondent pas à la question la plus importante : quel est l’écart entre le NIVEAU des loyers du marché et le NIVEAU des loyers moyens ? »

This suggests the gap will be closed already in the fourth quarter of 2022. But this depends on what is happening to NTRR month to month, which I can only impute using the year-to-year and applying it to levels. If it is indeed falling, NTRR will converge very soon with ATRR

— Adam Ozimek (@ModeledBehavior) December 20, 2022

Traduction : Tweet-1 : « Heureusement, ils fournissent la croissance d’année en année. Donc si nous laissons 2019Q2-Q020Q1 = 100, nous pouvons créer des indices. Ceux-ci montrent que les loyers marginaux sont en hausse à 114,4510 et les loyers moyens à 111,9402, soit un écart de 2,5pp. » –

Tweet-2 :« Cela suggère que l’écart sera comblé dès le quatrième trimestre de 2022. Mais cela dépend de l’évolution du NTRR d’un mois à l’autre, que je ne peux imputer qu’en utilisant les données annuelles et en les appliquant aux niveaux. S’il est effectivement en baisse, le NTRR convergera très vite vers l’ATRR. »

Un tel éloge informel, ça donne la larme à l’oeil… – surtout pour quelque chose que nous avons décrit pour la première fois il y a deux mois :

et IPC Loyers

Mais ce qui se passe réellement ici, c’est que ce nouvel indice d’inflation des loyers est en train d’être institutionnalisé de manière agressive, et ce faisant, il fournit à la Fed une couverture pour « déterminer » que non seulement le BLS s’est trompé dans son « estimation » des fortes données sur l’emploi, mais que les chiffres de l’inflation des loyers sur lesquels la Fed s’appuyait étaient également surévalués, et qu’en réalité un échantillon plus indicatif utilisant uniquement les nouvelles données sur les locataires ferait baisser l’IPC de beaucoup.

- Bien sûr, rien de tout cela ne serait nécessaire si la Fed avait simplement le courage de dire au monde qu’elle portera son objectif d’inflation à 3 % (ou plus).

Cependant, comme c’est impossible – du moins pour l’instant, parce que les différentes Fédérations sont occupées à déplacer les poteaux de but, et après avoir d’abord « découvert » que les États-Unis avaient plus d’un million d’emplois en moins (ce qui a détruit le récit de la vigueur du marché de l’emploi), elles viennent également à « découvrir » que le chiffre de l’inflation des loyers dans l’IPC, que la Fed a utilisé pendant si longtemps, était considérablement plus élevé que le chiffre réel, ce qui, soit dit en passant, est quelque chose que nous disons depuis 18 mois.

*MESTER: HAVEN’T SEEN IMPROVEMENT ON SERVICE-PRICE INFLATION

— zerohedge (@zerohedge) December 16, 2022

Maybe look at real-time housing data then, not 9 month stale OER

Traduction : « MESTER : PAS D’AMÉLIORATION DE L’INFLATION DES PRIX DES SERVICES – Peut-être qu’il faut alors regarder les données en temps réel sur le logement, et non pas les données périmées de 9 mois du REL. »

Il ne reste plus qu’à la Fed à faire la part des choses et à admettre qu’elle a trop forcé sur la récession.

Nous pensons qu’il faudra un ou plusieurs coups de fil de Joe Biden, Liz Warren…

Fed Chair Powell seems determined to push the economy over a cliff—even after he admitted rate hikes won’t lower key prices.

— Elizabeth Warren (@SenWarren) September 25, 2022

Destroying jobs and crushing wages of millions of workers is reckless and dangerous.

Recession is not the solution to inflation.https://t.co/V1CUP88uco

Traduction : « Le président de la Fed, Powell, semble déterminé à pousser l’économie au-dessus d’une falaise – même après avoir admis que les hausses de taux ne feront pas baisser les prix clés. Détruire des emplois et écraser les salaires de millions de travailleurs est imprudent et dangereux. La récession n’est pas la solution à l’inflation. »

… Et quelques autres politiciens et célébrités……

… mais nous y serons certainement d’ici un mois ou deux….

La tempête systémique se profile – Préparez-vous avec le Plan Anti Reset :

Source : ZeroHedge

Découvrez aussi ces sujets

Préparer sa retraite en 2024

Stratégies d’optimisation patrimoniale

Bitcoin ou Ethereum : quel est le meilleur choix d’investissement ?

Comment acheter de la crypto monnaie ?

Miner du bitcoin avec son pc

Cours de l’argent métal : perspectives et opportunités