Sommaire

Vulnérabilité sur les marchés bouillonnants

Les actions américaines sont vulnérables à une nouvelle baisse pouvant atteindre 25 % en cas de récession américaine plus profonde que prévu.

Les marchés bouillonnants réduisent les chances d’une récession.

L’air du temps est à la « désinflation immaculée », où l’inflation continue de ralentir et où les États-Unis ne connaissent qu’une légère récession, voire l’évitent complètement.

Mais les marchés ne sont pas des économies.

Bien qu’il existe des boucles de rétroaction entre les deux, ce n’est pas parce que le marché s’oriente vers un résultat plus favorable qu’il en sera nécessairement ainsi.

Ce que les données montrent :

- Une récession cette année est très probable.

- Elle serait plus importante que prévue.

- Les actions sont encore confrontées à une baisse assez importante, mais qui sera limitée par un cycle de réduction de la Fed potentiellement abrupt.

La prévision de la récession n’est pas facile. De nombreux indicateurs sont utiles pour évaluer le risque de récession, cependant ils peuvent être incohérents et donner de faux signaux.

Récession profonde pour 2023

Toutefois, en combinant les indicateurs et en notant que plusieurs d’entre eux prévoient une récession au même moment, on obtient un signal beaucoup plus fort. Aujourd’hui, de nombreux indicateurs signalent une récession (le dernier en date étant la publication lundi de l’indice avancé du Conference Board), ce qui donne un degré élevé de prédiction dans le fait que les États-Unis entreront en récession cette année.

Il est probable que la récession sera plus grave que prévu.

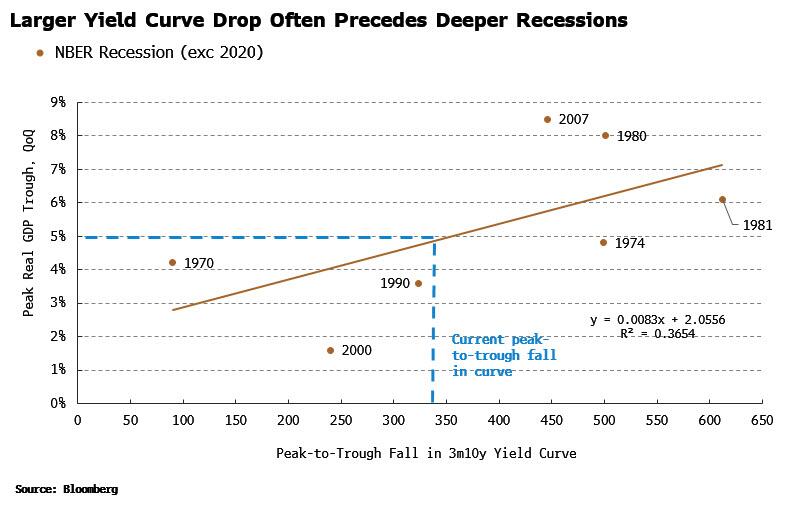

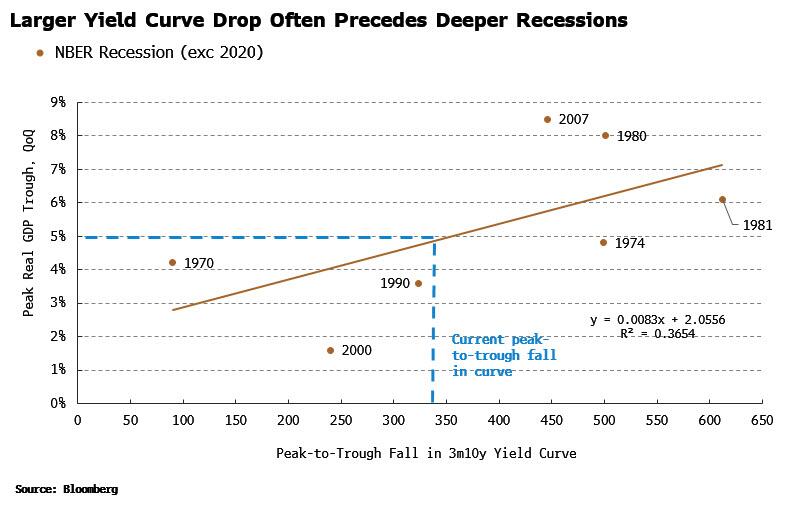

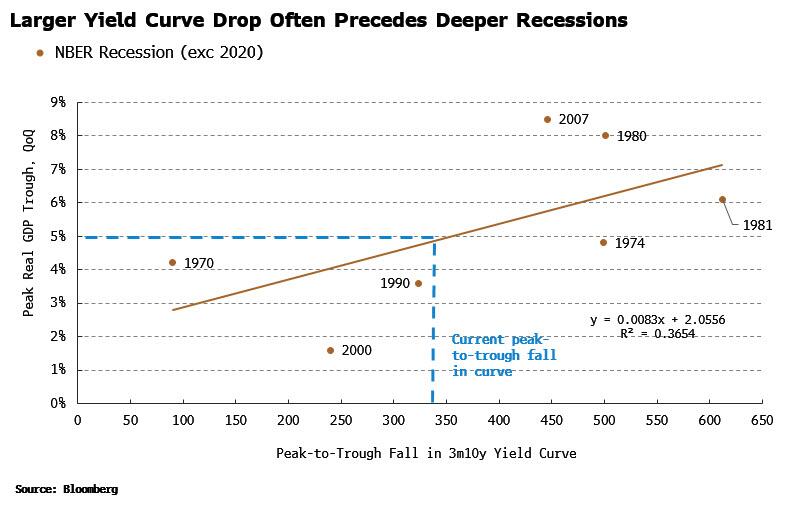

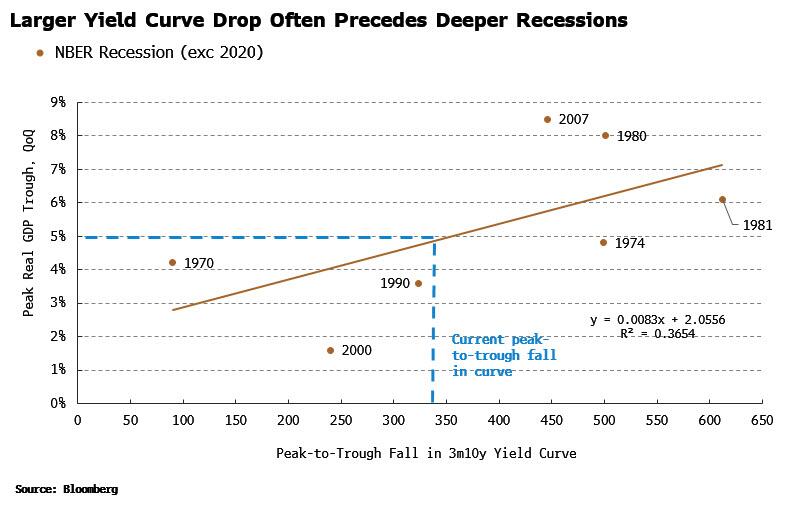

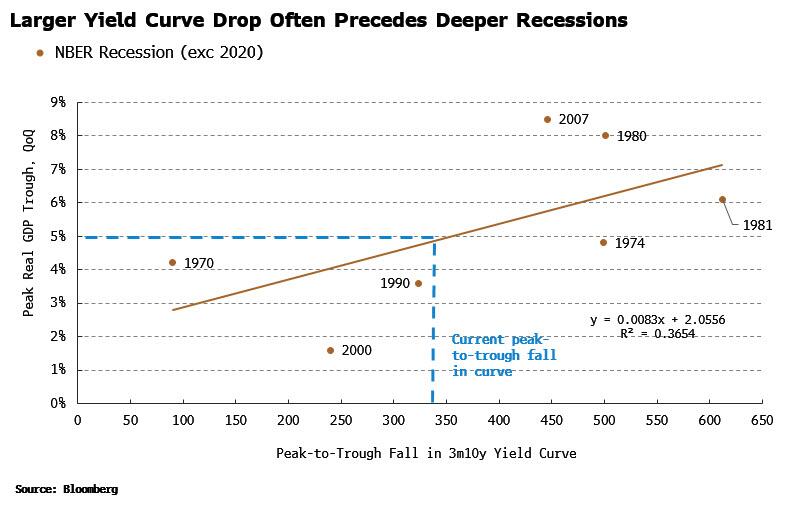

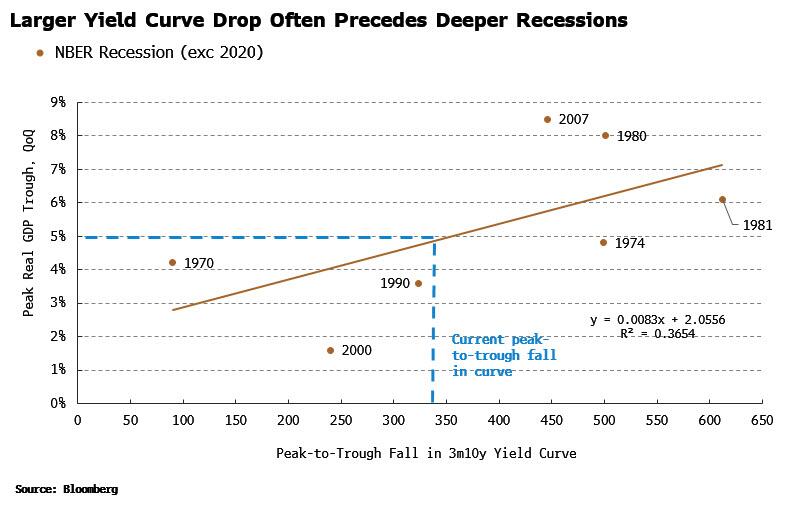

La forte inversion de la courbe de rendement a été utilisée pour affirmer que la récession sera grave. Cependant, il n’y a pas de relation particulièrement forte entre la courbe de rendement et la gravité de la récession.

Ce qui a une relation plus significative, c’est la baisse du pic au creux de la courbe de rendement 3m-10y. La baisse actuelle de la courbe placerait le creux maximal du PIB réel à 5 %, ce qui correspond à la baisse moyenne des récessions au cours des 50 dernières années.

Surestimations des économistes

Ce chiffre reste supérieur aux attentes des économistes, qui prévoient actuellement un creux de 1,5 % environ pour le PIB.

En effet, les économistes surestiment généralement le PIB lors des récessions. Les grandes barres bleues à gauche du graphique ci-dessous montrent que les économistes pensent plus fréquemment que le PIB sera plus élevé qu’il ne l’est en réalité lors des récessions, par rapport aux périodes sans récession.

Les données montrent également que les surestimations des économistes sont plus importantes en période de ralentissement économique.

Source : Bloomberg.

Des indicateurs avancés pour une meilleure lecture

La récession profonde peut également être déduite des indicateurs avancés cycliques.

Le graphique ci-dessous montre l’indicateur avancé pour les États-Unis, basé sur :

- Les données avancées telles que les données ISM ;

- Les données sur le logement ;

- Les spreads de crédit.

Cette analyse vise à donner une vision avancée de 6 mois sur la croissance américaine, et démontre une chute brutale dans les mois à venir.

Probabilités d’une récession

Les actions n’évaluent actuellement qu’à environ 60 % la probabilité d’une récession, et ce pourcentage continue de baisser à mesure que les actions se redressent.

Toutefois, les actions sont confrontées à une baisse supplémentaire assez importante en cas de récession. Il existe une bonne relation entre le pic de l’inversion de la courbe des taux (2s10s) avant une récession et la baisse maximale de l’indice S&P.

L’inversion actuelle du sommet de la courbe indique une baisse maximale de l’indice S&P de ~38 %, ce qui correspond à une nouvelle baisse de ~25 % par rapport au prix d’aujourd’hui (c’est-à-dire jusqu’à 3000).

Source : Bloomberg

Bulle spéculative en formation

Ce n’est pas beau à voir, mais comme le montre le graphique ci-dessus, plus l’inversion de la courbe des taux est très profonde, moins la chute des actions est importante. Des inversions plus importantes de la courbe des taux ont historiquement conduit à davantage de réductions de la Fed, atténuant ainsi la chute des actions.

L’inversion de courbe profonde d’aujourd’hui indique donc que les actions devraient être « amorties » par des baisses encore plus importantes.

L’asymétrie des options de vente S&P a augmenté, mais reste historiquement très faible, ce qui signifie que la protection contre le risque de baisse par le biais de spreads de vente, éventuellement financés par la vente d’options d’achat ou de spreads d’appel, continue d’être une couverture attrayante contre la récession.

[ZH : Bien que nous remarquions que le skew a commencé à augmenter récemment…], indiquant qu’il y a un sentiment croissant de prudence et/ou de pessimisme sur le marché, ce qui peut être un indicateur d’un risque accru.

En vert : Indice de volatilité du Chicago Board Options Exchange

Mise en garde sur les indicateurs

Comme pour toute analyse de données, des mises en garde s’imposent concernant la taille de l’échantillon (en particulier lorsqu’il s’agit de récessions) et l’historique dans l’échantillon et hors de l’échantillon.

Il est à ce titre, toujours préférable de faire des déductions basées sur l’état actuel des choses sans tenir compte du passé – l’histoire devant être utilisée comme un point d’ancrage pour les prévisions actuelles sur l’avenir.

Et l’histoire montre que la désinflation immaculée, comme son parallèle biblique, est hautement improbable.

Pour anticiper au mieux la grande récession,

préparez dès maintenant votre solution personnalisée avec le Plan Anti-Crise !

Source : ZeroHedge

Découvrez aussi ces sujets

Sécurité financière : protéger votre avenir économique

Investissement hors de la zone euro

Allocation d’actifs et investissements atypiques

Placements sans risque : sécuriser votre épargne

Alternatives aux banques traditionnelles

Investir à l’étranger